В последние несколько лет вопросы деофшоризации и повышения налоговой прозрачности занимают ключевое место в налоговой в повестке стран-членов “Группы Двадцати”, ОЭСР и ЕС.

Международным сообществом проводится серьезная системная работа по пересмотру и совершенствованию международных и национальных налоговых правил, направленная на устранение возможностей для сокрытия активов и финансовых счетов в так называемых офшорах. Существенным изменениям подвергается, в том числе, законодательство в области валютного контроля, противодействия отмыванию доходов и финансированию терроризма, контролируемых иностранных компаний, а также правила раскрытия бенефициарных собственников.

Сегодня для налоговых органов всего мира, включая ФНС России, фактически перестала существовать банковская тайна. С 1 июля 2015 года Российская Федерация присоединилась к Совместной конвенции ОЭСР и Совета Европы о взаимной административной помощи по налоговым делам, и ФНС России уже имеет возможность направлять налоговые запросы в более чем 90 стран и юрисдикций, включая так называемые офшоры.

Вместе с ОЭСР и налоговыми администрациями стран-членов “Группы Двадцати” ФНС России участвует в работе по внедрению современных электронных способов информационного обмена сведениями о финансовых счетах и зарубежных активах между налоговыми органами различных стран и юрисдикций. В 2017 году введена в эксплуатацию общая для всех стран система для взаимного обмена сведениями об иностранных счетах, имуществе и активах иностранных налоговых резидентов в налоговые органы стран, резидентами которых они являются. ФНС России подключилась к этой системе в 2018 году и начала получать указанные сведения из офшоров в электронном систематизированном виде. Полученные сведения будут использоваться ФНС России для осуществления мер налогового контроля в отношении лиц, владеющих зарубежными активами и финансовыми счетами, что создает определенные риски для граждан, до сих пор полагающихся на существовавшую в прошлом непрозрачность офшорных юрисдикций.

Какое решение предлагается российским налогоплательщикам?

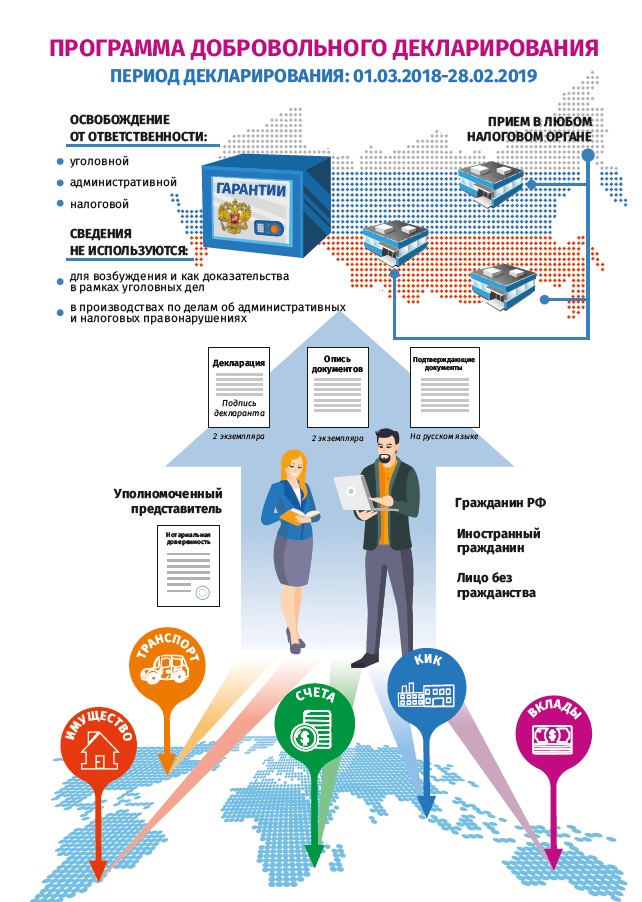

С 1 марта 2018 года Федеральная налоговая служба начала 2 этап приема специальных деклараций, представление которых предусмотрено Федеральным законом от 08.06.2015 № 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации» (далее – Федеральный закон № 140-ФЗ).

В соответствии с изменениями, внесенными Федеральным законом от 19.02.2018 № 33-ФЗ в положения Федерального закона № 140-ФЗ, специальную декларацию вправе представить любое физическое лицо, являющееся гражданином Российской Федерации, иностранным гражданином или лицом без гражданства (далее – декларант) в срок с 1 марта 2018 по 28 февраля 2019 года.

Специальная декларация представляется декларантом в любой налоговый орган, в том числе в центральный аппарат ФНС России, на бумаге лично либо через своего уполномоченного представителя, действующего на основании нотариально заверенной доверенности.

Какие гарантии и преимущества получает подавший специальную декларацию?

Лица, подающие налоговую декларацию, получают следующие преимущества:

1. Операции по передаче имущества его номинальным владельцем фактическому владельцу имущества освобождаются от налогообложения в соответствии с законодательством Российской Федерации о налогах и сборах.

2. Декларант или лицо, информация о котором содержится в специальной декларации, освобождаются от взыскания налога в случае неуплаты или неполной уплаты налога, при условии если обязанность по уплате такого налога возникла у декларанта и (или) иного лица в результате совершения до 1 января 2018 года операций, связанных с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом и (или) контролируемыми иностранными компаниями (КИК), информация о которых содержится в специальной декларации, либо с открытием и (или) зачислением денежных средств на счета (вклады), информация о которых содержится в специальной декларации.

3. Освобождение от следующих составов уголовных преступлений, совершенных до 1 января 2018 года, если эти деяния связаны с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом и (или) контролируемыми иностранными компаниями (КИК), информация о которых содержится в специальной декларации, и (или) с открытием и (или) зачислением денежных средств на счета (вклады), информация о которых содержится в специальной декларации (данный список является исчерпывающим):

· Статья 193 УК РФ "Уклонение от исполнения обязанностей по репатриации денежных средств в иностранной валюте или валюте Российской Федерации";

· Статья 194 УК РФ (часть 1 и 2) "Уклонение от уплаты таможенных платежей, взимаемых с организации или физического лица" (в особо крупном размере, по предварительному сговору группой лиц);

· Статья 198 УК РФ "Уклонение от уплаты налогов и (или) сборов с физического лица";

· Статья 199 УК РФ "Уклонение от уплаты налогов и (или) сборов с организации";

· Статья 199.1 УК РФ "Неисполнение обязанностей налогового агента";

· Статья 199.2 УК РФ "Сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счёт которых должно производиться взыскание налогов и (или) сборов".

4. Освобождение от административной ответственности в случае выявления факта нарушения законодательства Российской Федерации при приобретении (формировании источников приобретения), использовании либо распоряжении имуществом и (или) контролируемыми иностранными компаниями, информация о которых содержится в декларации, а также при совершении валютных операций и (или) зачислении денежных средств на счета (вклады), информация о которых содержится в декларации, по основаниям, предусмотренным статьей 14.1 КоАП «Осуществление предпринимательской деятельности без государственной регистрации или без специального разрешения (лицензии)»;

5. Освобождение от ответственности за налоговые правонарушения, если эти правонарушения связаны с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом и (или) контролируемыми иностранными компаниями, информация о которых содержится в декларации, и (или) с открытием и (или) зачислением денежных средств на счета (вклады), информация о которых содержится в декларации.

Может ли ФНС использовать сведения, представленные в специальной декларации, для налоговых проверок или передавать их третьим лицам без согласия лица, представившего специальную декларацию?

Информация, содержащаяся в специальной декларации, так же как и сам факт подачи уточненной декларации:

- Не может быть основанием для проведения камеральной проверки;

- Не может быть основанием для проведения выездной проверки;

- Является налоговой тайной и не может быть использована в качестве доказательства.

Разглашение информации, указанной в специальной декларации, запрещено законом (ст. 183 УК РФ).

Что еще полезно знать о добровольном декларировании?

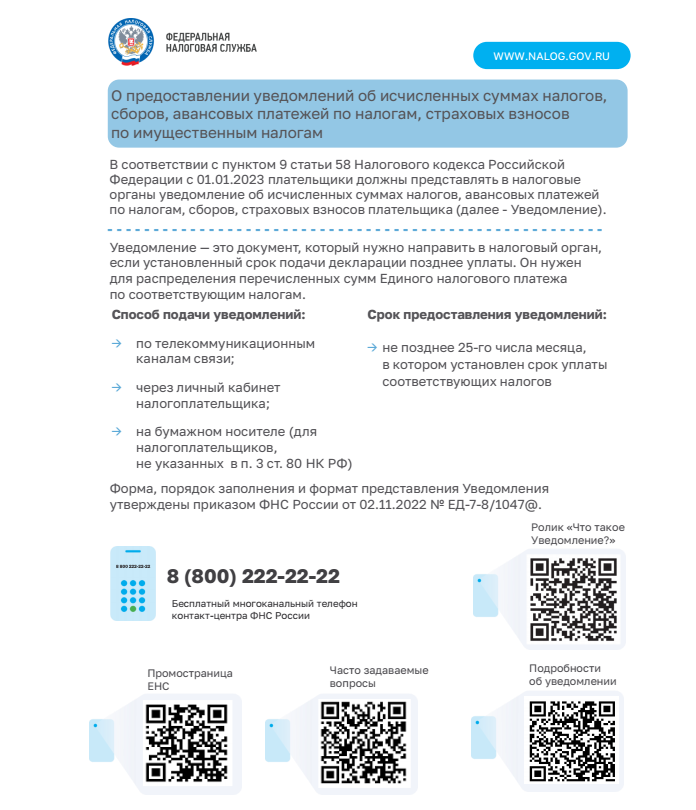

Федеральная налоговая служба проводит активную информационно-разъяснительную работу по повышению информированности налогоплательщиков о положениях Федерального закона № 140-ФЗ в части приема налоговыми органами специальных деклараций:

- на официальном Интернет-сайте ФНС России (далее – сайт) размещено новостное сообщение;

- на сайте создан раздел «Специальная декларация» и баннер «Добровольное декларирование активов и счетов – 2 этап», содержащие информацию о порядке приема специальных деклараций, в том числе форму специальной декларации, порядок ее заполнения, ссылку на специальное программное обеспечение, которое позволяет в автоматизированном режиме заполнять указанные специальные декларации;

- в электронном сервисе сайта «Информационные стенды», а также на информационных стендах территориальных налоговых органов по субъектам Российской Федерации размещены информационные материалы для налогоплательщиков о сроках и порядке подачи специальных деклараций в соответствии с Федеральным законом № 140-ФЗ;

- на постоянной основе осуществляется информирование налогоплательщиков с помощью Единого Контакт-центра ФНС России.

Форма специальной декларации и порядок ее заполнения и представления размещены на официальном сайте ФНС России www.nalog.ru в разделе «Специальная декларация» (https://www.nalog.ru/rn77/taxation/specdecl/).

Порядок приема и учета специальных деклараций был доведен до сведения Управлений ФНС России по субъектам Российской Федерации письмом от 25.06.2015 № ОА-4-17/11035@.

Также ФНС России подготовила информационную брошюру (https://www.nalog.ru/rn77/about_fts/brochure/), в которой в доступной форме изложены особенности уплаты налогов в Российской Федерации при ведении бизнеса за границей или при наличии зарубежных активов, объясняется, как избежать двойного налогообложения, какая информация подлежит раскрытию, а также многие другие вопросы декларирования зарубежных активов и счетов.